Updated on Juni 2, 2022

Coffein Portfolio Update – Emerging Markets Risiken

Erstmals vorstellig wurde das ETF Portfolio für den langfristigen Vermögensaufbau im März 2020. Das „Coffein Portfolio“ besteht aus fünf ETFs. Dem klassischen Duo aus MSCI World und MSCI Emerging Markets stehen drei weitere ETFs an der Seite: Small Caps, Dividenden und Europa. Alle diese drei Erweiterungen haben ihre Funktion.

Mit der Beimischung der Small Caps soll die Rendite etwas aufgewertet werden. Kleineren Unternehmen wird gegenüber den Blue Chips ein größeres Risiko zugeschrieben, so lässt sich auf lange Sicht eine Risikoprämie vereinnahmen. Der Dividenden-ETF sorgt vierteljährlich für eine Ausschüttung. Das beruhigt die Gemüter, wenn es an der Börse mal in unruhige Fahrwasser geht und die Kurse beginnen zu schwanken. Es geht darum die Strategie langfristig durchzuhalten, auch dann, wenn sich das Börsenwetter über einen längeren Zeitraum eintrübt. Zu Guter letzt verhilft der Europa-ETF dem Europa- und Euroanteil etwas nach oben.

Chance und Risiko Emerging Markets

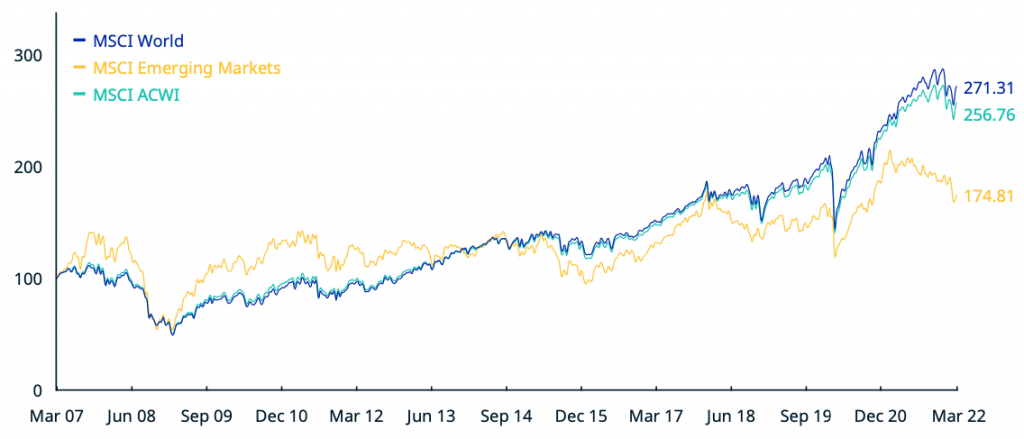

In jeder Abbildung der Weltwirtschaft dürfen die „Emerging Markets“ nicht fehlen. Warum aber die Industriestaaten (MSCI World) und die aufstrebenden Volkswirtschaften selbst mischen? Schließlich gibt es alles fertig abgemischt, zum Beispiel im MSCI ACWI (All Country World Index). In dem nach Markkapitalisierung gewichteten Index kommen die Emerging Markets auf einen Anteil von gut 11%.

Einmal davon abgesehen, dass die ETFs auf den MSCI ACWI erst im Laufe der Zeit verfügbar waren, kann mit dem Verhältnis zwischen den etablierten Unternehmen aus den Industrieländern und den schneller wachsenden, aber mit höheren Risiken verbundenen, Unternehmen aus den Schwellenländern, das Risiko-Maß individuell eingestellt werden.

Analog dem Beimischen von Small Caps entspricht die Erhöhung des Emerging Markets Anteils einem Versuch eine höhere langfristige Rendite zu erzielen. Dafür sind höhere Risiken und Kursschwankungen in Kauf zu nehmen. Dem schnelleren Wachstum steht ein höheres politisches Risiko gegenüber. Auch manche Abwertungsphasen der Währungen bringen zusätzliches Risiko. Politische Börsen haben kurze Beine, so sagt man. Krisen kann man aussitzen. Wenn man das schafft, wird man langfristig mit höheren Renditen belohnt. An der Börse wird man eben (auch) für die Ungewissheit bezahlt, für den Kontrollverlust.

Der Chart zeigt, dass der MSCI Emerging Markets seit März 2007 schlechter abgeschnitten hat als der MSCI World, was nicht zuletzt auch der Rallye der US-Techwerte zugeschrieben werden kann.

Weil das Coffein Portfolio auf den langfristigen Vermögensaufbau abzielt , war der Anteil des Emerging Markets ETFs höher angesetzt als er nach reiner Marktkapitalisierung sein sollte (11%). Im originalen Portfolio beträgt er 30%. Damit kommt das gesamte Portfolio dem klassischen 70/30-Ansatz nahe. Der Anteil der Schwellenländer ist im Coffein Portfolio sogar noch etwas höher, da sie auch im Dividenden ETF enthalten sind.

Prognosefrei investieren

Die Stärke der Indexabbildung liegt darin, dass man nicht schlauer sein muss oder nicht mehr wissen muss, als alle anderen, die am Aktienmarkt aktiv sind. Der Index bildet die aktuelle Meinung der Gesamtheit der Marktteilnehmer ab. Jedes einzelne Unternehmen wird von unzähligen Menschen bewertet. Und genau da, wo sich Angebot und Nachfrage einpendeln, liegt der aktuelle Preis, abgebildet an der Börse durch den Aktienkurs.

Jeder Abweichung von der reinen Marktkapitalisierung kann man grundsätzlich zwei Gründen zuschreiben:

- Ausnutzung systematisch vorhandener und statistisch belegbarer Überrenditen

Durch eine Übergewichtung von Aktien durch die Anwendung bestimmter Filterkriterien steigen Risiko und Chance. Zwei Kriterien finden auch im Coffein Portfolio Anwendung: Übergewichtung Small Caps und Emerging Markets. - Prognose auf Basis eigener Überlegungen oder eigener Modelle

Durch eigene Überlegungen oder externem Input (Gerüchte, Stammtisch, Medien, …) werden Unternehmen, Branchen oder Sektoren übergewichtet. „Den Impstoffherstellern gehört die Zukunft!“, „Jetzt in Nanotech einsteigen“, …

Während Ersteres (auch Factor-Investing) genannt, langfristig funktionieren kann, weil es sich um eine logisch nachvollziehbare, systemimmanente und statistisch nachweisbare Überrendite handelt, sind Prognosen nicht dazu geeignet langfristig den Markt zu schlagen. Die höhere Gewichtung von Schwellenländern und Small Caps gehören beide zu Punkt 1.

Blockbildung und neue Weltordnung

Oder: Warum ich den Anteil der Emerging Markets trotzdem reduziere?

Der Überfall der Ukraine durch die russische Armee im Februar 2022 bringt einige als sicher verankerte Glaubenssätze ins Wanken. Frieden, Globalisierung und freie Kapitalmärkte waren neben sinkenden Zinsen und expansiver Geldpolitik der Notenbanken Treiber der Börsenhausse.

Kurz nach Ausbruch des Kriegs wurden die Börsen in Russland für ausländische Investoren geschlossen. Ein Verkauf von Aktien ist derzeit nicht möglich. Russland hatte im MSCI Emerging Markets Index einen Anteil von ca. 1,6%. Selbst ein Totalverlust wäre damit kein Problem für das Coffein Portfolio. 30% Emerkging Market * 1,6% RU-Anteil = 0,5% Verlust.

Risiken gibt es an anderer Stelle. Obwohl viele Staaten die Aggression gegenüber einem souveränen Staat verurteilen, gibt es auch zurückhaltendere Töne. China und Indien sind nur zwei Beispiele von Staaten, die sich aus meiner Sicht nicht eindeutig positionieren und ggf. mittelfristig von günstigen russischen Energieträgern profitieren könnten. Es besteht die Gefahr einer Blockbildung zwischen West und Ost, zwischen Demokratie und Autokratie, zwischen Kapitalismus und Kommunismus, zwischen Globalisierung und Protektionismus, … Der China-Anteil im MSCI Emerging Markets liegt etwa einem Drittel, Taiwan und Indien bringen zusammen ebenfalls fast ein Drittel auf die Waage.

Wird ein Staat wie China westlichen Investoren verlässlich die Gewinne ihrer Unternehmen zukommen lassen?

Risiken sind mit dem Aktienmarkt untrennbar verbunden. Langfristig lassen sich erhöhte Risiken für ein Plus an Rendite nutzen. Die mögliche Entwicklung zu einer neuen Blockbildung veranlasst mich neu über die Asset Allocation nachzudenken.

Anpassung und neue Gewichtung

Das Ergebnis: Ich reduziere den Anteil des MSCI Core Emerging Markets ETF von 30% auf 20%. Damit liegt das Coffein-Portfolio noch immer über der Gewichtung nach reiner Marktkapitalisierung. Die grundsätzliche Systematik „mehr Rendite durch höheres Risiko“ bleibt also bestehen. Das Maß der Übergewichtung wird aber deutlich reduziert.

Balancing statt Re-Balancing

Treue Leser kennen meine Methode die Ziel-Allocation herzustellen bereits. Statt dem klassischen Re-Balancing, bei dem ETF-Anteile verkauft und gekauft werden, wird die Balance dadurch erreicht, dass die Sparrate immer in die ETFs fließt, die aufholen müssen. Wer seinen Emerging-Markets ebenfalls reduzieren möchte, kann darüber nachdenken, seine Sparrate in den MSCI World oder seine anderen ETFs umzuleiten und so einen Verkauf vermeiden.

Im Coffein-Portfolio verteilen sich die frei gewordenen 10% auf den Dividenden-ETF und die Small Caps. Beide Anteile steigen von 10% auf 15% an.

Die neue Gewichtung des Coffein Portfolios

| Anteil im ETF-Portfolio | ISIN | ETF-Name |

|---|---|---|

| 40% | IE00B4L5Y983 | iShares MSCI Core World |

| 20% | IE00BKM4GZ66 | iShares MSCI Core Emerging Markets IMI |

| 10% | LU0908500753 | Lyxor STOXX Europe 600 |

| 15% | IE00B8GKDB10 | Vanguard FTSE All-World High Dividend |

| 15% | IE00BF4RFH31 | iShares MSCI World Small Cap |

Podcast-Episode zum Artikel

Updated on Dezember 27, 2021

Rentenbescheid Update Q4/2021

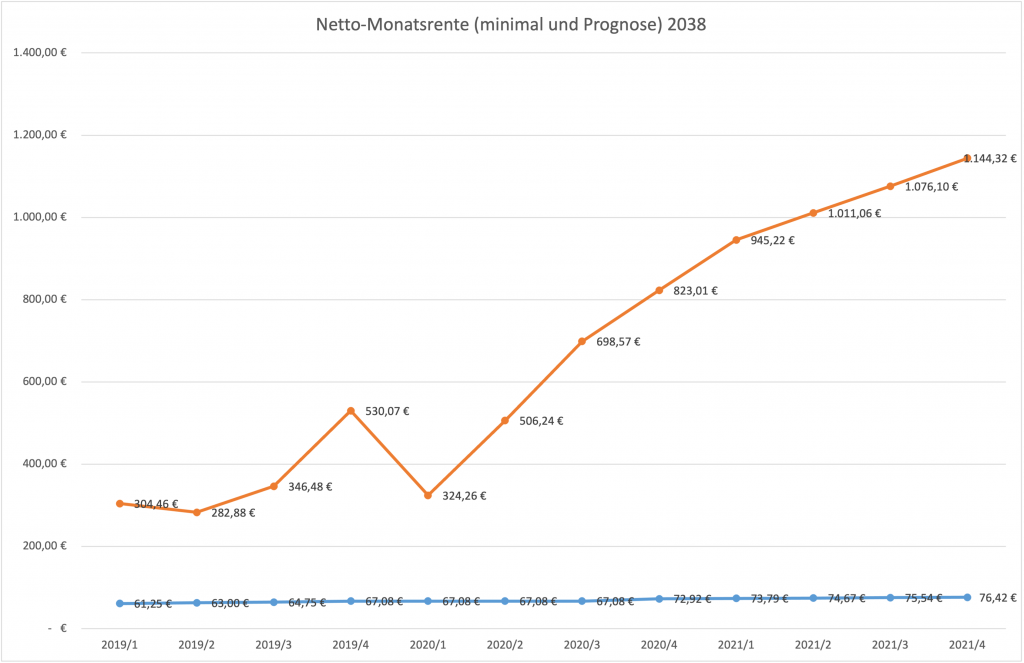

Nach insgesamt fünf Zukäufen im Jahr 2021 und der positiven Entwicklung aller Indizes, steht der private Rentenbescheid auf einem Rekordhoch. Eine deutliche Korrektur, wie wir sie 2020 gesehen haben, lies sich in diesem Jahr aber nicht ausnutzen.

Der aktuelle Stand zu Q4 / 2021

- Prognostizierte monatliche Nettorente aus eigenem Gesamtkapital zum Jahr 2038: 1.144 € (Q3: 1076 €)

- Prognostizierte monatliche Nettorente aus risikolosem Anteil im Jahr 2038: 76,42 € (Q3: 75,54 €)

Emerging Markets 70/30 noch zeitgemäß?

Das Coffein-Portfolio, auf dem auch dieser Rentenbescheid basiert, setzt mit einem Anteil von 30% auf die Emerging Markets. Es folgt damit dem klassischen 70/30-Verhältnis. Innerhalb des EM-Index ist der China-Anteil mittlerweile auf 40% angewachsen. 2014 lag dieser noch bei unter 20%. Das Gewicht chinesischer Unternehmen hat sich also in nur 7 Jahren mehr als verdoppelt. Der China-Anteil im MSCI EM dürfte noch weiter steigen, ich rechne mit bis zu 50%. Gleichzeitig baut die Kommunistische Partei ihre Macht weiter aus und ziert sich nicht auch mal in den Markt einzugreifen. Was bedeutet das für die Gewinne? Wandern die in Zukunft ganz ungehindert in die Depots westlicher Kleinanleger?

Möglicherweise passe ich die Gewichtung des Coffein Portfolios 2022 an. Wenn, dann erfahrt ihr auch im Blog, wie ich es mit dem Rebalancing halte.

Die Entwicklung im Chart

Podcast-Episode zum Artikel

Updated on Juli 4, 2021

Rente aus Dividende

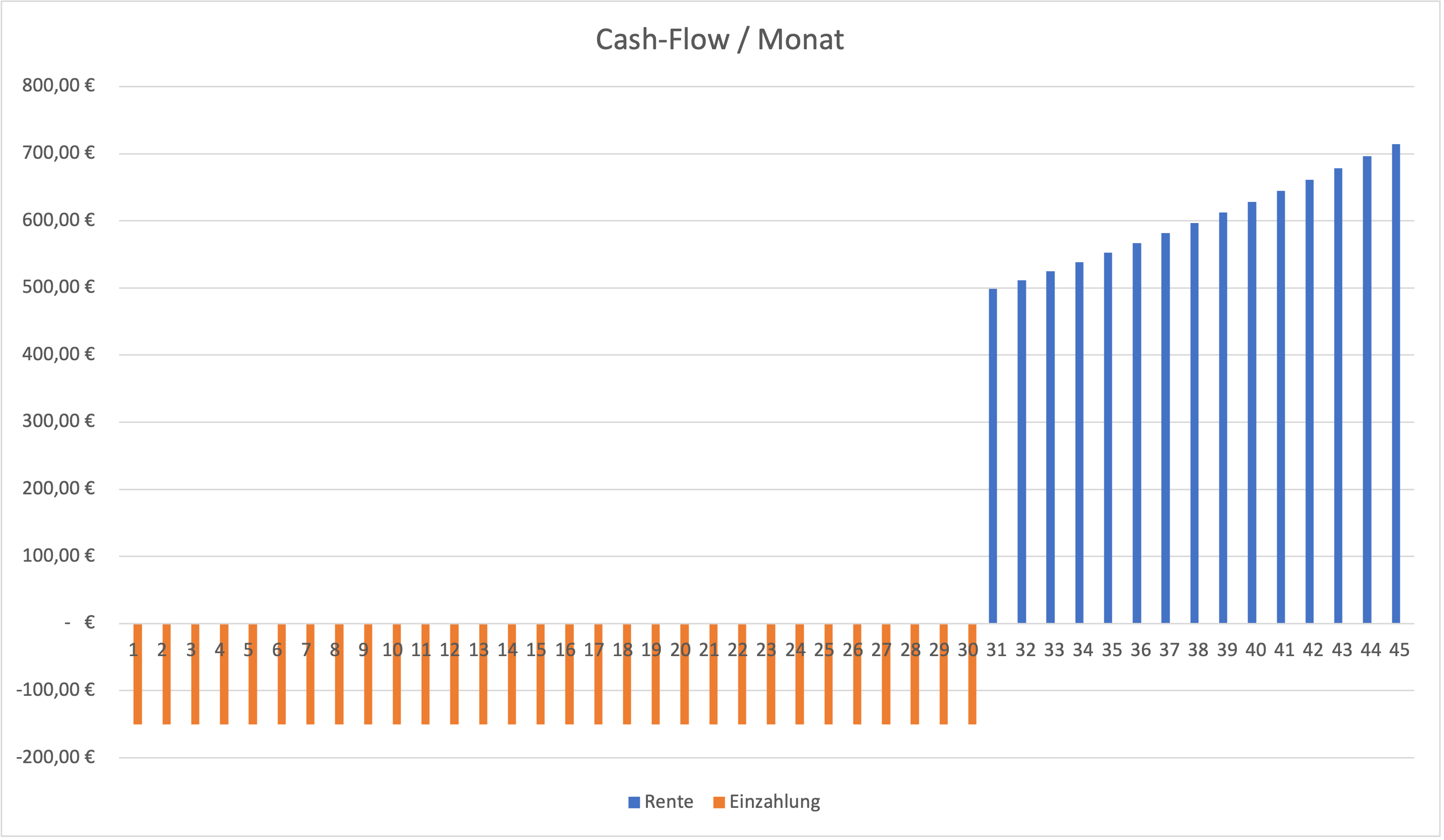

Monatlich 150 Euro einzahlen für eine ganz eigene Rente von 500 Euro und zusätzlich ein Kapital von 250.000 Euro als Puffer, wie hört sich das an?

Wir rechnen dieses Beispiel in diesem Artikel gemeinsam durch. Alles, was du brauchst, sind Zeit und Disziplin.

Dieser Artikel ist zusammen mit vielen weiteren Beiträgen in der Juli-Ausgabe des GELDMAG erschienen, das ihr euch hier sichern könnt: https://finanzfeed.de/geldmag/ – Einen Index zu allen Artikel zum Thema Dividenden findet ihr auch auf dem Finanzplanet-Blog!

Die Ansparphase

In unserem Beispiel dauert die Ansparphase 30 Jahre. Ich sage ja: Zeit und Disziplin. Das sind zwei der wichtigsten Zutaten für erfolgreichen Vermögensaufbau – nicht der nächste Tweet. Wenn du jünger als 35 bist, kannst du deine ganz eigene Zusatzrente bis zum 65 Lebensjahr noch locker aufbauen.

Exkurs I: Dividende vs. Reinvestition

Gute Unternehmen generieren Cashflow. Für die Überschüsse gibt es grundsätzlich zwei Verwendungsarten: Ausschüttung an die Eigentümer (Dividende) oder Investition in Wachstum (Reinvestition, z. B. Produktionsanlagen, Forschung und Entwicklung, …). Die Investitionen führen in der Regel zu zukünftig höheren Gewinnen. Das lohnt sich.

Für die Ansparphase macht es also sogar Sinn auf hohe Ausschüttungen zu verzichten oder diese direkt wieder selbst zu reinvestieren. Dazu nutzt du einen akkumulierenden, also nicht ausschüttenden, kostengünstigen Fonds wie zum Beispiel einen ETF auf den Vanguard FTSE All-World Index. Wenn du doch lieber mit einem ausschüttenden Fonds starten möchtest, solltest du die Disziplin mitbringen die Ausschüttungen direkt wieder zu reinvestieren.

Eine Geldanlage in einen weltweit investierenden Aktienfonds ergab historisch ungefähr eine Rendite von 7% pro Jahr. Diese Zahl nehmen wir als Rendite für die Ansparphase. 150 Euro pro Monat sind 1.800 Euro pro Jahr. In 30 Jahren hättest du damit 54.000 Euro in den Aktienmarkt investiert. Dazu kommt eine kumulierte Wertentwicklung in Höhe von 122.000 Euro.

Der Depotstand am Ende der Ansparphase beträgt dann satte 176.000 Euro. Das Beispiel kannst du auf freien Sparrechnern online nachrechnen.

Die Dividendenphase

Für die deutlich angenehmere zweite Phase betrachten wir in unserem Beispiel einen Zeitraum von 15 Jahren. Jetzt schichtest du das angesammelte Kapital in einen weltweit investierenden Dividenden-ETF um oder stellst dir dein ETF-Portfolio mit einzelnen Dividenden ETFs ganz individuell nach deinem Geschmack zusammen.

Nehmen wir an, dass die Dividenden-ETFs mit 6% pro Jahr rentieren und davon im Durchschnitt 3,4% ausschütten. Damit ergibt sich eine rechnerische Brutto-Rente von 500,- Euro monatlich im ersten Jahr der Dividendenphase. Da die Gesamtrendite größer ist als die Dividendenrendite, wächst das Kapital sogar weiter an. Am Ende der hier betrachteten Dividendenphase (nach insgesamt also 45 Jahren) ist das investierte Kapital auf über 250.000 Euro angewachsen. Die Brutto-Rente steigt auf über 700,- Euro monatlich an.

Exkurs II: Dividende vs. Anteilsverkauf

Ein weit verbreiteter Irrglaube ist, dass nur Dividendenaktien Cashflow ermöglichen und sie daher zu bevorzugen sind. Das ist falsch. Du kannst auf zwei Wegen entsparen: Entnahme in Form einer Dividende oder per Anteilsverkauf. Durch die Ausschüttungen verringert sich der Cash-Bestand im Unternehmen. Schüttet ein Unternehmen keine Dividende aus, verbleibt das Geld im Unternehmen (siehe Exkurs I). Ein Käufer der Aktie dieses Unternehmens wird mehr für die Anteile zahlen, als wenn bereits Substanz durch gezahlte Dividende fehlt. Es ist im Prinzip unerheblich, ob du deinen Cashflow aus einer Dividende oder dem Verkauf von Anteilen ziehst.

Die Praxis

Nun ist es immer schön ein theoretisches Rechenbeispiel zu bauen. Die Realität sieht dann aber etwas anders aus.

Nicht berücksichtigt sind die Kosten der Anlageprodukte und die Kapitalertragsteuer, die das Kapitalwachstum bremsen. Niemand weiß, wie sich die Steuergesetzgebung innerhalb der langen Zeit ändert. Sie sind hier nicht Teil der Betrachtung.

In der echten Welt sind die Renditen nicht gleich verteilt. Was am Ende auf eine durchschnittliche Rendite von 7% hinausläuft, kann durch Crash- und Boom-Jahre einer Achterbahnfahrt ähneln. Nicht jeder Zeitraum über 45 Jahre ist gleich. Dadurch wird man in der Praxis immer abweichende Werte gegenüber der Modellrechnung bekommen.

Aber alles das sollte dich nicht davon abhalten, deine ganze eigene Rente aus Dividende aufzubauen. Schau dazu gerne auf meinem reflect-ion.de vorbei. Ich lasse dich teilhaben an meinem eigenen Rentenbescheid.

Updated on Juli 4, 2021

Bitcoin – alles oder nichts?

Ich habe mich lange schwer getan mit Bitcoin. Ich gebe zu, ich habe ihn zu lange ignoriert, in dem Sinne als dass ich Bitcoin als Anleger nicht als attraktiv angesehen habe. Hat sich meine Meinung geändert? Jein. Ich möchte euch zwei Sichtweisen auf Bitcoin anbieten. Entscheidet selbst.

Bitcoin ist nichts

Bitcoins werden mit Hilfe einer Reihe von Nullen und Einsen repräsentiert, die für uns unsichtbar auf Magnetplatten oder Flashspeichern verwahrt werden. Einige dieser Magnetzustände liegen bereits unauffindbar auf Mülldeponien, sehr zum Ärger der ursprünglichen Besitzer.

Updated on April 12, 2021

Geld sicher anlegen – die falsche Frage?

Vor kurzem hat mich eine Einladung zur Blogparade „Sichere Geldanlage 2021“ erreicht. Bevor ich zur Tastatur griff, fragt ich mich, warum nicht „Geldanlage 2021“ oder einfach nur „Geldanlage“?

Naja, uns Deutschen wird ja die „German Angst“ nachgesagt. Demnach haben wir wohl vor allem Angst, so auch vor dem Verlust von Geld. Genauer muss man von dem Verlust der Kaufkraft sprechen. Denn Geldscheine kann man im Keller bunkern oder in ein Schließfach sperren. Das Geld will also angelegt werden, aber sicher.

Sicher ist nur, dass nichts sicher ist

Wenn es um die Lösung des Problems geht, Kaufkraft vollständig zu erhalten oder sogar zu steigern, gibt es keine zuverlässige Methode. Wirtschaft, Politik und Finanzmärkte sind komplexe Systeme. Im Gegensatz zu rein komplizierten Systemen, existieren nicht ausschließlich kausale Zusammenhänge. Ein Beispiel für ein kompliziertes System ist eine Maschine: Gebe ich immer den gleichen Input rein, kommt auch jedes mal das gleiche Ergebnis raus. Das ist im komplexen System „Finanzmarkt“ nicht so. Daher ist er ja auch so spannend.

Hier einige Versuche Geld sicher anzulegen und ihre Albträume:

- Bargeld, Girokonto, Tagesgeld, Festgeld

- (Hyper-) Inflation (1923)

- Währungsreform (1948)

- Gold

- Verbot von Goldbesitz (1923 in Deutschland, 1922 USA)

- Risiko der Kursschwankung

- Immobilien

- Eigentum verpflichtet (§ 14 GG): Zwangshypothek (1952), Grundsteuer

- Risiko Preisverfall, Instandhaltungskosten

- Aktien, Anleihen, Rohstoffe

- Crash-Risiko

- Lebens-/Rentenversicherung

- Inflation, Währungsreform

- Emittentenrisiko

- Bitcoin

- tba…

Eine Frage der Perspektive

Es gibt also keine zuverlässig „richtige“ Antwort auf die Frage, wie du dein Geld 2021 sicher anlegen kannst. Wir müssen anders an das Thema heran. Wenn alle Geldanlagen, ja selbst das Bankschließfach, potenziell unsicher sind, kommt es auf die Verteilung des Geldes auf verschiedene Anlageklassen an. Während sich Bargeld zumindest nominell nicht im Wert ändert, schwanken Aktien, Rohstoffe, Anleihen usw. stark im Kurs.

Um es einfach zu halten, entscheide ich mich hier beispielhaft für vier Anlageklassen in nur zwei Produkten:

- Tagesgeld oder Festgeld bis 100.000 Euro (Einlagensicherung)

- Weltweit gemischtes Portfolio aus Aktien, Anleihen und Rohstoffen (ARERO Weltfonds)

Gehen wir davon aus, dass der Fragesteller nach der sicheren Geldanlage sonst noch keine Vermögenswerte außer sein Humankapital hat. Das Portfolio kann aus Position 1 (Cash) und Position 2 (ARERO) zusammengestellt werden.

Kommentare