Updated on März 15, 2020

Das Coffein-Portfolio

In meinem Artikel Auf der Suche nach einem ETF-Portfolio habe ich einige ETF-Kombinationen vorgestellt. Auf der Suche nach einem persönlichen Portfolio, in das ich einen guten Teil meiner Anlagen umschichten möchte, bin ich damit noch nicht am Ende. Es fehlt noch etwas. Nicht, dass die Lösungen schlecht wären. Im Gegenteil, ich denke vor allem die Portfolios mit zwei (World / Emerging Markets) oder drei (Übergewichtung Europa) ETFs eignen sich sehr gut für die meisten, die strukturiert, breit gestreut und passiv in den Aktienmarkt investieren möchten.

Warum ich mit der Drei-ETFs-Variante noch nicht zufrieden war

Eine der wichtigsten Erfolgsfaktoren beim Investieren in Aktien ist das langfristige Festhalten an einer einmal gewählten Aufstellung. So wie ein Trainer nicht vor jedem Spieltag die Mannschaft durcheinander würfelt, auch wenn diese eine Niederlage eingesteckt hat, ist es auch beim Investieren wenig Erfolg versprechend, die gewählten Anlageinstrumente nach kurzer Zeit wieder umzustellen. Mir fehlte es noch an etwas Würze und ich wurde dieses Gefühl nicht los. Gefühle sind ein denkbar schlechter Ratgeber beim Thema Geld. Aber dennoch:

Ganz ohne Emotionen geht es nicht. Man muss sich wohlfühlen mit seinem Depot.

Ich war mir ziemlich sicher, dass ich irgendwann einknicken würde und anfange, Anpassungen vorzunehmen – dann doch lieber gleich und nach dem Start stabil.

KISS – Keep it simple and straightforward

Von Halte es einfach, supereinfach mache ich einen Schritt hin zu Gestalte es einfach und überschaubar. Mehr als drei ETFs, aber bitte nicht ein über zehn ETFs umfassendes Konstrukt. Die Basis bilden nach wie vor die Brot- und Butter Indices MSCI World und MSCI Emerging Markets. Für die Übergewichtung unseres Heimatkontinents habe ich mich für den FTSE Developed Europe entschieden. Ich packe jetzt noch zwei Indices dazu, lande bei fünf, und es fühlt sich für mich gut an. Auf geht’s.

Etwas mehr Risiko bitte – mit Small Caps

Auf lange Sicht rentieren sich laut Statistiken Nebenwerte besser als die großen Standard-Aktien (Blue Chips). Vermutlich, weil sie als risikoreicher eingeschätzt werden (Risikoprämie). Das muss nicht so bleiben und auch nicht zwingend in jedem Jahrzehnt so eintreten. Ich mische mit dem MSCI World Small Caps einen Teil der kleinen Unternehmen dazu. Der Index bildet Nebenwerte aus 23 entwickelten Märkten ab und enthält über 4.000 Unternehmen.

Etwas Zucker – mit Dividenden

Eines der häufigsten Missverständnisse ist, dass man mit Unternehmen mit einer hohen Dividendenrendite besser abschneidet als der Gesamtmarkt, da man ja regelmäßig Geld ausgeschüttet bekommt. Unternehmen, die nichts oder wenig ausschütten, investieren das Geld selbst in ihr eigenes Wachstum. Träge Tanker, die einen Großteil der Erträge ausschütten, sind hingegen nicht gerade Wachstumsraketen. Unter dem Strich ist es egal, ob die Performance aus Kurszuwächsen oder Ausschüttungen kommt.

Beispiel Apple. Ein guter Teil der Kurszuwächse stammt aus der Zeit, als kein Geld ausgeschüttet wurde und das Unternehmen die Gewinne für die Entwicklung innovativer Produkte benötigte. Heute verdient Apple mehr als für Forschung & Entwicklung verbraucht wird und zahlt Dividenden. Das größte (prozentuale) Kurswachstum liegt aber vermutlich in der Vergangenheit. Ein anders Beispiel ist Berkshire Hathaway. Das Unternehmen von W. Buffett und C. Munger reinvestiert den gesamten Cashflow bis heute selbst durch Zukäufe oder Beteiligungen. Eine Erfolgsstory ohne einen Cent Dividende.

Dennoch brauche ich einen Ausschütter für meine Motivation. Und dafür habe ich mich für einen ETF auf den FTSE All-World High Dividend Yield Index entschieden. Der Index enthält die Hälfte der Unternehmen des Basis-Index (FTSE All-World) mit den höchsten Dividendenrenditen.

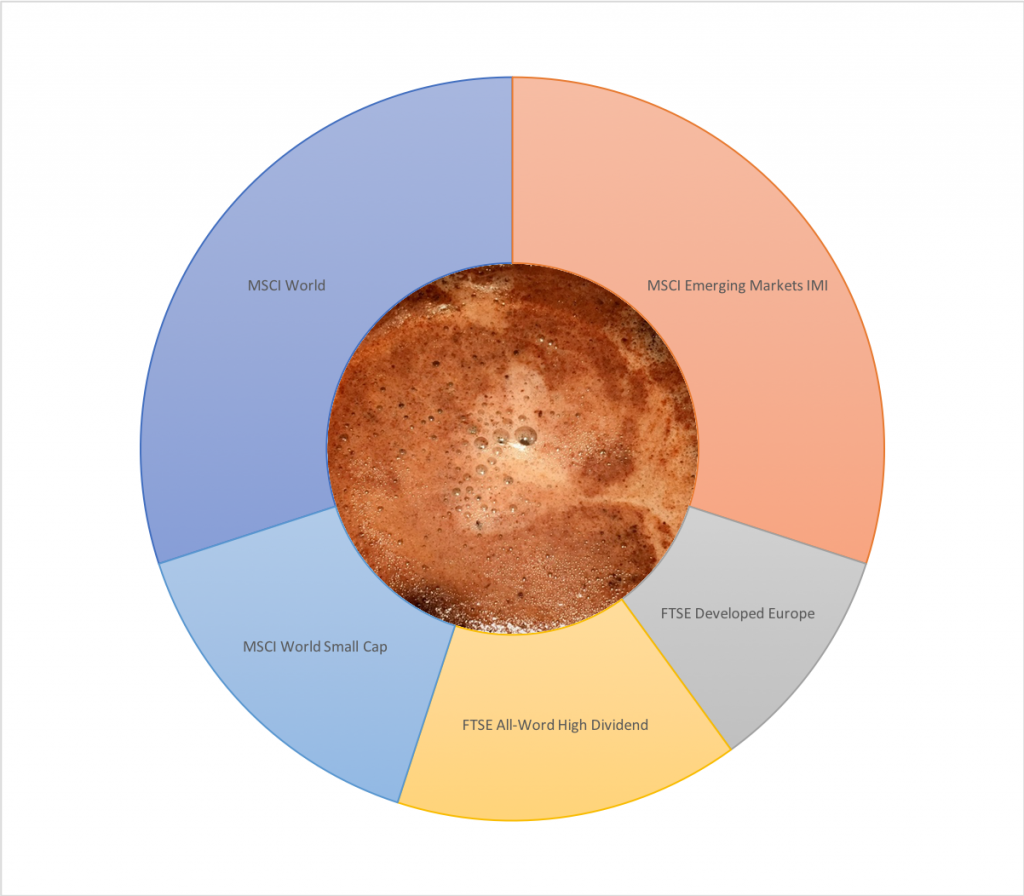

Ergebnis – Das Coffein-Portfolio

Hier das Ergebnis und die Aufteilung der einzelnen Komponenten (ETFs):

- 30% IE00B4L5Y983 – iShares Core MSCI World

- 30% IE00BKM4GZ66 – iShares Core MSCI Emerging Markets IMI

- 10% IE00B945VV12 – Vanguard FTSE Developed Europe

- 15% IE00BCBJG560 – SPDR MSCI World Small Cap

- 15% IE00B8GKDB10 – Vanguard FTSE All-World High Dividend Yield

Was ist jetzt mit Coffein?

Ich bin Kaffee-Fan. Während der Zusammenstellung des Portfolios habe ich irgendwann eine Parallele zu Kaffee gezogen und den Namen Coffein-Portfolio vergeben. Für einen ausbalancierten Kaffeegeschmack wird oft eine Mischung aus aromatischen Arabica- und den für eine schöne Crema hilfreichen Robusta-Bohnen verwendet.

Im Portfolio mische ich die Schwellenländer zu den Industrieländern hinzu. Das sorgt für einen runden Geschmack. Ich trinke guten Kaffee schwarz. Aber es darf auch gerne etwas Milch sein. Die 10% Extra Europa reichen da aber auch schon aus. Fehlen noch die Zuckerwürfel in Form der Small-Caps und des Dividenden-Index. Ok, ich trinke Kaffee nur ohne Zucker, aber in das Depot darf er ruhig mit rein.

Regionale Verteilung

Die regionale Verteilung sieht für das Coffein-Portfolio in etwa so aus:

- 38% Amerika (32% USA, 2% Kanada, 4% Lateinamerika)

- 30% Europa (13% EURO-Land, 13% Europa ex EURO, 4% Schwellenländer)

- 32% Asien (8% Japan/Australien, 24% Schwellenländer)

Das Verhältnis von Industrie- zu Schwellenländern kommt demnach einer klassischen Aufteilung 70/30 nahe.

Kosten und Renditeerwartung

Die gewichteten Kosten dieser ETF-Kombi (nur ausgewiesene TER) betragen 0,26%. Hinzu kommen die Transaktionskosten und ggf. Steuern, die für den Kauf bzw. Verkauf zum Beispiel beim Rebalancing anfallen. Auf das Thema Rebalancing werde ich in einem der folgenden Artikel noch näher eingehen.

Von dem Portfolio erwarte ich eine durchschnittliche langfristige Rendite (Total Return, also Kursgewinne plus Dividenden) zwischen 7% und 8% pro Jahr vor Kosten und Steuern. Durch die Börsenrallye der letzten zehn Jahre war die Rendite in diesem Zeitraum überdurchschnittlich. Glaubt man an die Mittelwertrückkehr (Mean Reversion), wird die Rendite in den nächsten zehn Jahren unterdurchschnittlich sein. Am besten schläft man in Dingen Börse aber prognosefrei.

Fragezeichen und Stolpersteine auf dem Weg zum Coffein ETF Portfolio

In meiner Story lest ihr, wie es dazu kam, dass meine Fonds und Aktien heute auf vier Depots verteilt sind und in Zeiten unterschiedlicher Steuergesetze erworben wurden. Welche operativen Probleme und Steuerfragen sich dadurch ergeben, thematisiere ich in einem der nächsten Artikel.

So long, not short!

Die Podcast-Episode zum Artikel

Update Oktober 2018

Während der Umsetzung habe ich zwei Veränderungen an der konkreten Ausgestaltung vorgenommen. Die Prinzipien und die Indizes bleiben gleich. Die Anpassungen betreffen die konkret eingesetzten Produkte und die Aufteilung.

Statt des Vanguard FTSE Developed Europe kommt nun der Lyxor STOXX Europe 600 (ISIN LU0908500753) zum Einsatz. Der SPDR MSCI World Small Cap wird durch den iShares MSCI World Small Cap (ISIN IE00BF4RFH31) ersetzt. Der SmallCap-Anteil wird auf Kosten des All-World High Dividend erhöht: 20% SmallCap, 10% High Dividend.

Die Gründe für die Änderungen sind im Wesentlichen die Kosten und das Handling. Der Lyxor ETF ist im Gegensatz zum Vanguard thesaurierend, eine Wiederanlage der Ausschüttungen ist nicht erforderlich. ETFs auf SmallCap-Indizes sind rar, der Vertreter von iShares wurde erst kurz nach der ursprünglichen Produktauswahl verfügbar und hat eine TER von 0,35% (SPDR 0,45%).

Der Produkttausch verursacht keine Kosten, da ich bis Anfang Oktober noch nicht in einem der beiden ETFs investiert war. Das hat sich mittlerweile geändert, bis auf die SmallCap-Position habe ich alle ETFs eingekauft.

Saubere Auswahl. TER 0.26% p.a., die entscheidende Tracking-Differenz sogar bei nur 0.10% p.a. Vanguard sei Dank.

Da kann man nicht mehr viel optimieren:

https://trackingdifferences.azurewebsites.net/Portfolio/Coffein-Portfolio/IE00B4L5Y983:30000,IE00BKM4GZ66:30000,IE00B945VV12:10000,IE00BCBJG560:15000,IE00B8GKDB10:15000

Hallo Paul,

vielen Dank für den Link zu den TD’s. Ich habe lange nach so einer Seite gesucht.

Ein sehr schöner Artikel!

Das konzept wirkt auf jedenfall durchdacht. Gut finde ich auch, wie du auf die emotionale Komponente eingehst. Rein rational würde ich nämlich sagen, dass du den SPDR MSCI World Small Cap und Vanguard FTSE All-World High Dividend Yield getrost rausschmeißen kannst. Wenn du dich damit allerdings besser fühlst und das ETF Portfolio somit sicherer vor zukünftigen Änderungen deinerseits ist, macht es auf jeden Fall Sinn die beiden ETFs mit reinzunehmen. Verschlechtern werden sie dein Rendite/Risoko-Profil m.E. nach auch nicht. Einziger Nachteil ist, dass es ein wenig komplizierter (also wartungsintensiever) als mit nur 3 ETFs ist.

Anfangs hattest du geschrieben, dass du Europa übergewichtest. Das stimmt, bezogen auf die Marktkapitalisierung. Aber wie sieht es bezogen auf das BIP aus? Gerd Kommer emfpielt ja auch nach Bruttoinlandsprodukt und nicht nach Marktkapitalisierung zu gewichten.

Bei dem Small Cap ETF hatte ich gesehen, dass er in 2017 eine TD von 1% hatte. Hast du eine Erklärung dafür? (Sehe ich nicht als besonders kritisch an, hat mich nur gewundert.)

Ich wünsche dir für die nächsten Jahrzehnte maximales Durchhaltevermögen mit deiner Strategie 🙂

Besten Gruß

Pingback: Transformation von Altbeständen in ein ETF-Portfolio • Reflect-ion

Pingback: 7. Finanzwesir Treffen Zelle Kassel • Reflect-ion

Pingback: Jahresabschluss - meine ToDo-Liste • Reflect-ion

Pingback: Rentenbescheid Update Q2/2019 • Reflect-ion

Pingback: Rentenbescheid Update Q3/2019 • Reflect-ion

Pingback: Feedback und Hörerfragen von Tino • Reflect-ion

Pingback: Rentenbescheid Update Q4/2019 • Reflect-ion

Pingback: Rentenbescheid Corona Update Q1/2020 • Reflect-ion

Pingback: Coffein Portfolio Update - Emerging Markets Risiken • Reflect-ion